「確定申告書の書き方や申告方法を教えて欲しい」

このような海外FXの確定申告について、計算方法や必要書類について紹介して行きます。

実際の確定申告書類の書き方についても画像付きで分かりやすく紹介して行きます。

今回は国税庁のホームページに直接入力するやり方で説明して行きます。

- 確定申告の時期や金額、税率や計算方法が分かる

- 提出に必要な書類が分かる

- 書き方や申告方法が分かる

海外FXの税金と確定申告 利益の納税と税率

海外FX 確定申告の期間

| 確定申告の時期 | いつの分を申告するか |

|---|---|

| 2月16日~3月15日 | 前年の1月1日~12月31日 |

参照:確定申告の期間はいつ?期限はいつまで?遅れた場合はどうなる?

確定申告のタイミングは基本的に2月16日~3月15日頃になります。

1月1日~12月31日までの利益を、翌年の2月16日~3月15日に申告をします。

その後、5~6月前後に所得税、住民税などの納付通知が届く流れとなります。

海外FX 確定申告は利益確定

海外FXの確定申告になる対象は「利益確定」したポジションに対してかかります。

その他、「出金できるボーナス」や「キャッシュバックサイトで得た利益」は確定申告の対象となります。

出金できないボーナスは「実際のお金ではない」ため確定申告の対象にはなりません。

- 決済したポジションに対して税金がかかる

- ボーナスに税金はかからない

- 決済していないスワップポイントには税金がかからない

- 出金できるボーナスに対しては税金がかかる

- キャッシュバックサイトで得た利益は税金がかかる

海外FX 確定申告の金額

海外FX 確定申告はサラリーマン(会社員)20万円から

参照:国税庁 No.1900 給与所得者で確定申告が必要な人

参照:国税庁 No.1900 給与所得者で確定申告が必要な人

サラリーマンなどの会社員は、雑所得の利益20万円から納税が必要になります。

売上ではなく「利益」となるため、経費分を引いて20万円に満たない場合は確定申告が不要となります。

海外FXの確定申告 個人事業主は38万円から

個人事業主など「非給与所得者」は利益38万円から確定申告が必要になります。

利益38万円に満たない場合は確定申告が不要です。

海外FXの確定申告 計算

海外FX 確定申告の計算方法を紹介します。

サラリーマンは本業の収入もあるため、計算が複雑になります。

自分で計算するよりも副業確定申告シュミレーターなどを使って計算するのが良いでしょう。

確定申告を国税庁のホームページで行えば、利益や経費を打ち込むだけで、自動的に税額を計算してくれます。

例

勤務先の年収:500万円

海外FXの年間利益:100万円

経費:30万円

年収500万円 + FX利益100万円 – 経費30万円 = 570万円(所得金額)

(570万円 × 税率30% – 控除額427,500円)× 1.021%(復興特別所得税2.1%を加算)= 1,309,432円

1,309,432円 – 会社員の支払う税金 = 海外FXの税金

例

海外FXの年間利益:500万円

経費:50万円

FX利益500万円 – 経費50万円 = 450万円(所得金額)

(450万円 × 税率30% – 控除額427,500円)× 1.021%(復興特別所得税2.1%を加算)= 941,872円

税金の詳しい計算方法は、海外FXの税金ページで紹介しています。

海外FXの税金 計算方法

海外FX 確定申告の税率

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 15% | 0円 |

| 195万円超~330万円以下 | 20% | 97,500円 |

| 330万円超~695万円以下 | 30% | 427,500円 |

| 695万円超~900万円以下 | 33% | 636,000円 |

| 900万円超~1,800万円以下 | 43% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 50% | 2,796,000円 |

| 4,000万円超~ | 55% | 4,796,000円 |

所得税(5%~45%)・住民税(10%)の合算

海外FXの税率は累進課税となるため、稼げば稼ぐほど税率が高くなります。

330万円までの利益までは国内FXよりも税率が有利になりますが、それ以上の利益は国内FXよりも高くなります。

この所得金額は「本業の利益も含めて」となるため、働いている人は330万円はすぐに超えてしまいます。

海外FX 確定申告の必要書類

- 確定申告に必要な書類

- マイナンバーカード(または通知カード)

- 源泉徴収票(給与所得者のみ)

- 各種控除証明書(社会保険料控除・医療費控除・住宅ローン控除)

- 経費の領収書 ※提出義務なし

- 年間取引報告書(年間損益報告書)※提出義務なし

参照:国税庁 申告手続の流れ

確定申告にはマイナンバーカードのほか、源泉徴収票(サラリーマン)や各種控除の証明書の提出が必要です。

経費の領収書や年間取引報告書(MT4で出力できる)は提出義務はありませんが、7年間保存しておく必要があります。

(税務署に入られた時の証明になります)

海外FX 確定申告用の年間取引報告書をMT4からダウンロードする

まずは1年間の年間の損益を準備して行きます。

損益を1トレードずつ計算すると非常に大変なので、MT4の年間取引報告書をダウンロードしましょう。

①MT4 → ターミナルウィンドウ → 口座履歴

MT4を開いて、「ターミナルウィンドウ」から「口座履歴」をクリックしましょう。

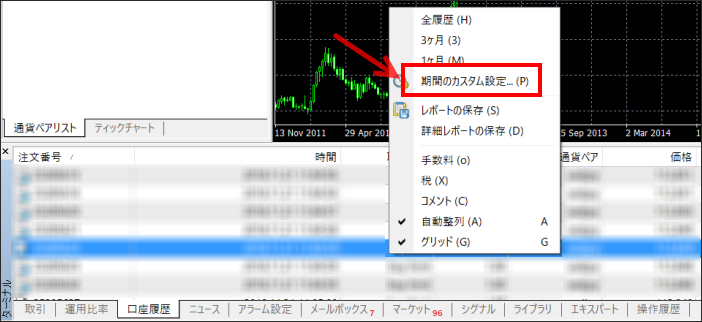

②ターミナルウィンドウ右クリック → 期間のカスタム設定

ターミナルウィンドウ内で「右クリック」して「期間のカスタム設定」をクリックします。

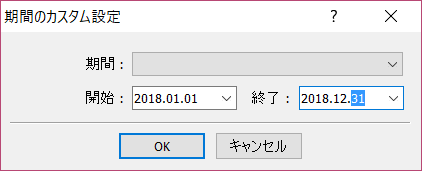

③期間を1月1日~12月31日設定

期間を「1月1日~12月31日」で設定してOKをクリックしましょう。

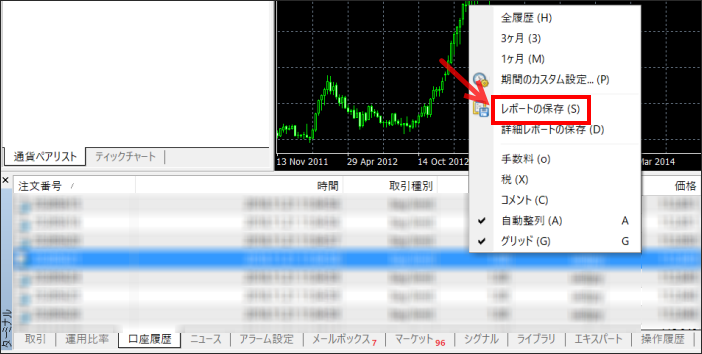

④ターミナルウィンドウ内で右クリック → レポートの保存

ターミナルウィンドウ内で「右クリック」して「レポートの保存」をクリックします。

⑤印刷してデータを保存

年間取引報告書が発行されるので、印刷してデータで保存しましょう。

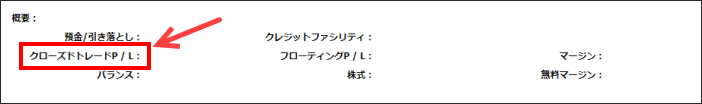

⑥クローズトレードP/Lが確定損益

1年のトレード損益はクローズドトレードP/L(Closed Trade P/L)で表示されています。

これが年間の「確定損益」となります。

これを元に確定申告に使います。

口座ごとにダウンロードする必要があるため、複数口座でトレードしている人や、複数業者でトレードしている人は1つずつ準備する必要があります。

海外FX 確定申告の書き方・確定申告方法

ここからは海外FXの確定申告の書き方、申告方法について紹介して行きます。

今回は国税庁のホームページから入力して行きます。

海外FX 確定申告を国税庁のホームページで入力する

国税庁のホームページから入力する方法は非常に分かりやすいです。

e-Taxがない人でも、印刷して郵送することが出来るので、非常に便利です。

また、過去のデータを残すことができるため、2年目以降は入力が簡単になります。

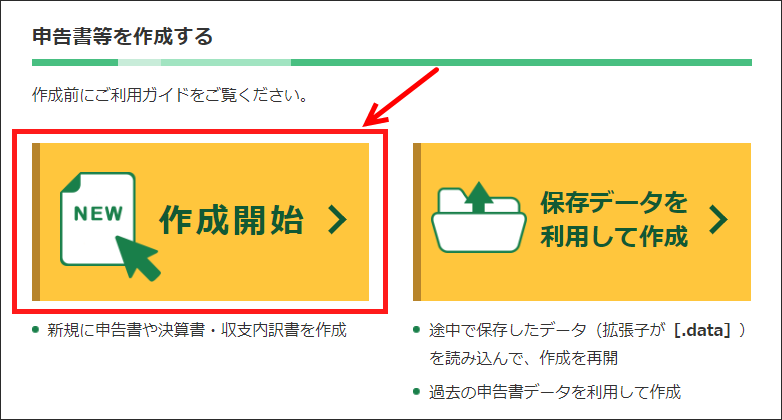

①国税庁のホームページ → 作成開始

国税庁のホームページから「作成開始」をクリックして始めましょう。

過去のデータを引き継いで使う時は「保存データを利用して作成」を選択しましょう。

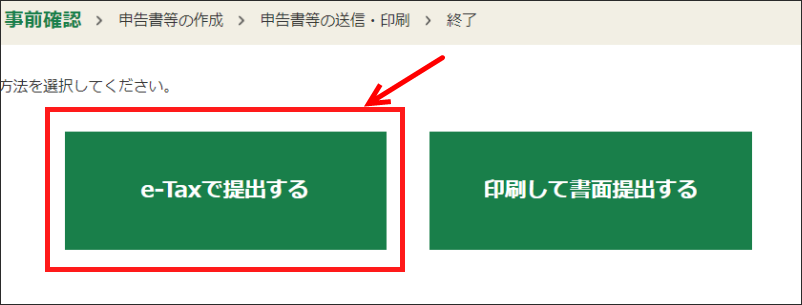

②e-Taxがない場合は「印刷して書面で提出」を選択

e-Taxがない人は「印刷して書面で提出」をクリックしましょう。

e-Taxがある場合

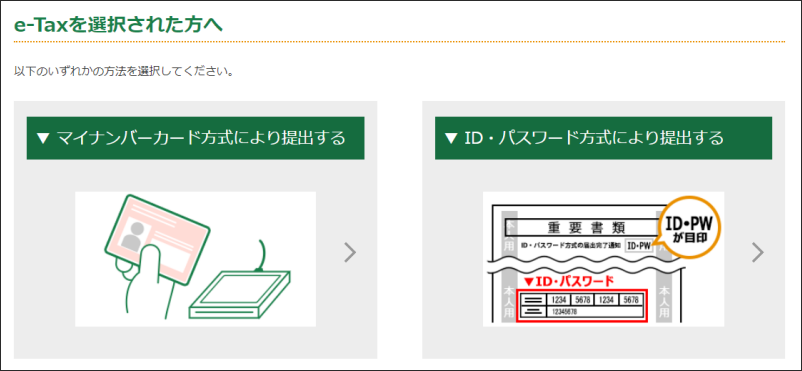

e-Taxがある人は「e-Taxで提出する」を選択します。

e-Taxは「マイナンバーカード方式」での提出方法と「ID・パスワード方式」での提出方法の2種類があります。

ID・パスワード方式での提出は、事前に国税庁でe-Taxの登録が必要になります。

e-Taxで提出すると「印刷して郵送する必要がない」のがメリットです。

③所得税をクリック

確定申告は「所得税の納税」となるため、所得税をクリックします。

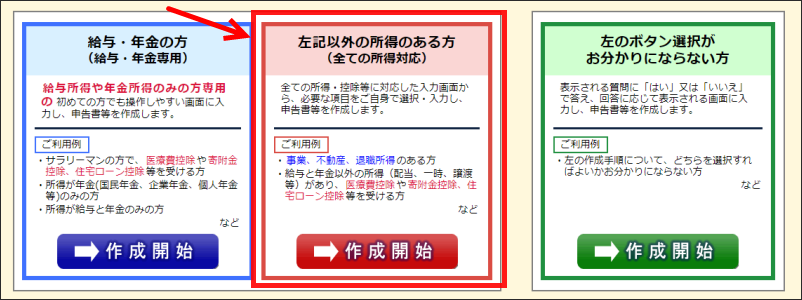

④左記以外の所得のある方をクリック

次は赤色の「左記以外の所得のある方」をクリックします。

左の青色の枠は「給与と年金」限定の確定申告となります。

今回は海外FXの「雑所得」となるため赤色を選択しましょう。

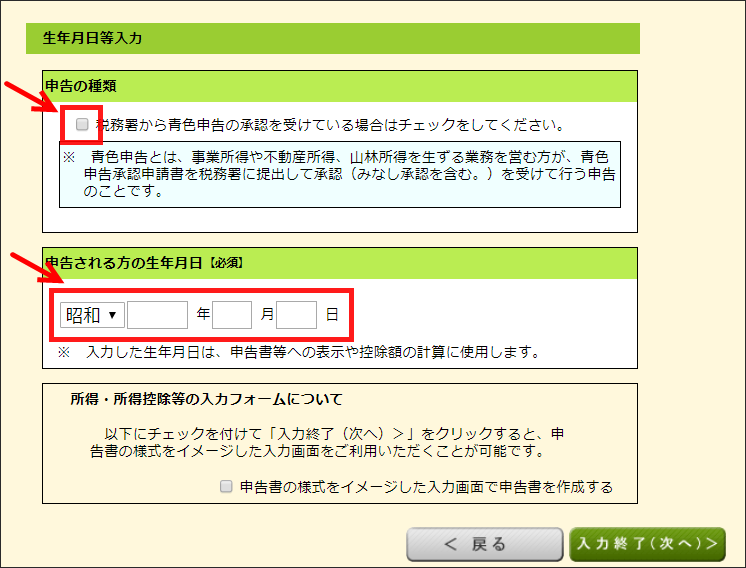

⑤青色申告者は申告の種類をクリック

青色申告の方は「申告の種類」の欄にチェックを入れましょう。

通常の「白色申告」の方は生年月日のみ入力しましょう。

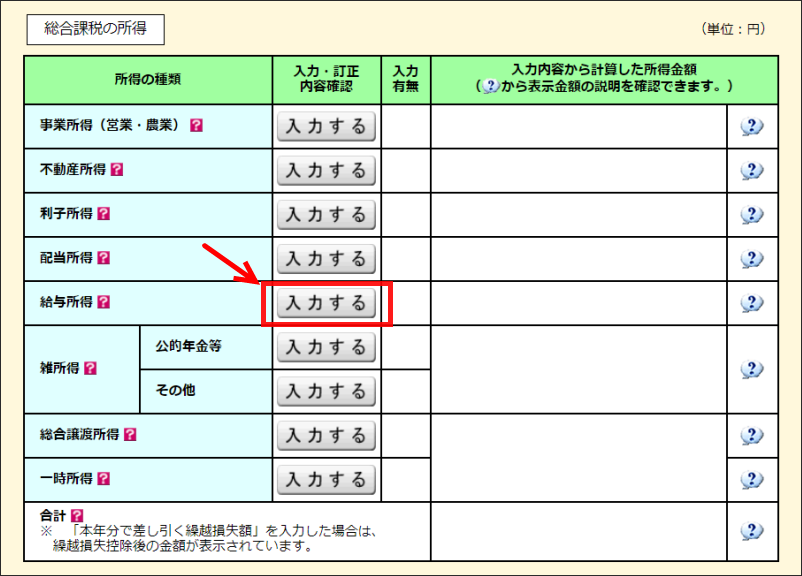

⑥サラリーマン(会社員)の方は給与所得を入力する

サラリーマンやフリーター、パートなどの給与所得者は、「給与所得」をクリックして本業の収入を入力しましょう。

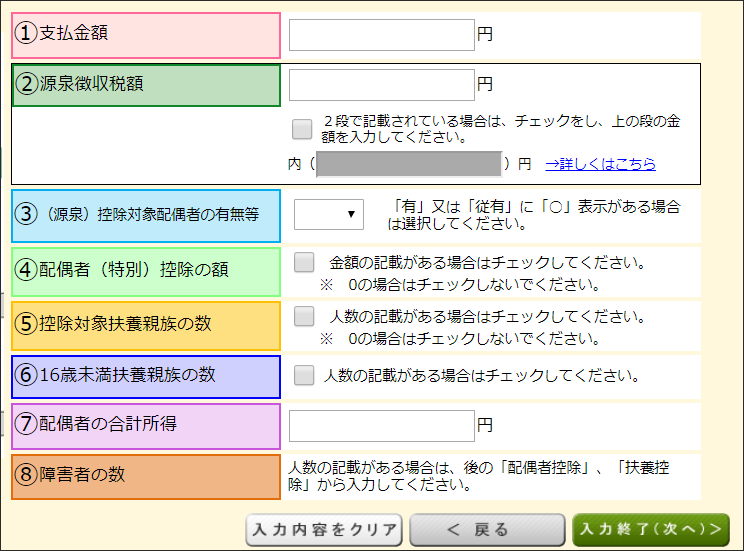

⑦源泉徴収票に従って入力する

源泉徴収票に書いてある通りに入力して行きましょう。

入力項目はかなり多いですが、間違えないようにしましょう。

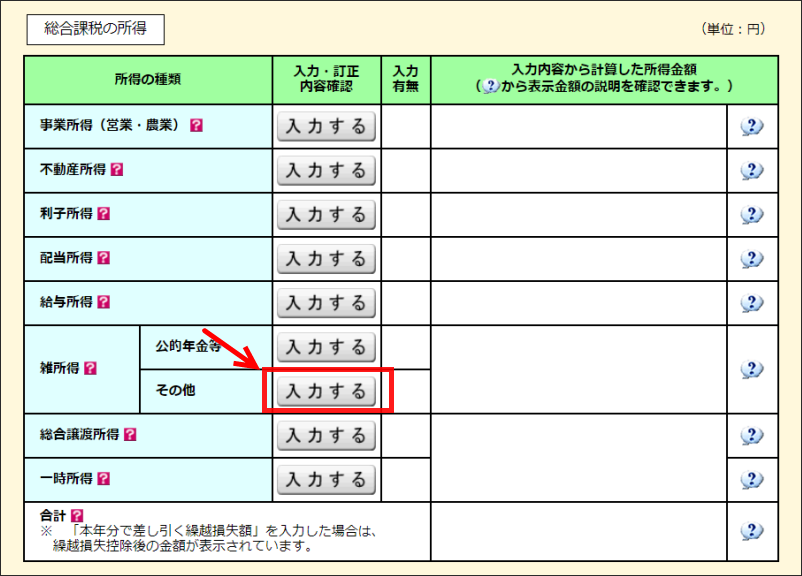

⑧雑所得のその他(海外FXの税金)をクリック

給与所得を入力し終えたら、次は海外FXの収支を入力します。

「雑所得 → その他」をクリックしましょう。

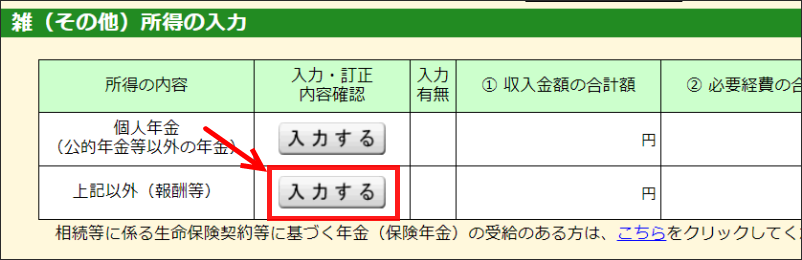

⑨上記以外(報酬等)をクリック

上記以外(報酬等)をクリックします。

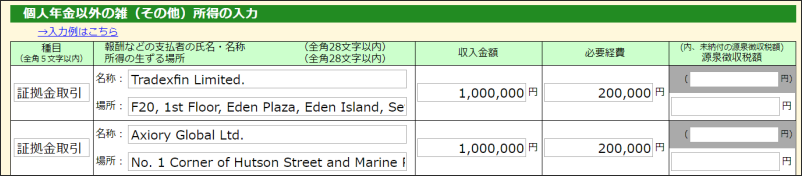

⑩海外FX業者の名称と住所を英語で入力+収入金額と経費も入力

支払企業の名称と住所を英語で入力しましょう。

収入金額はMT4から出力したP/Lを入力します。

・名称:海外FX業者の名称

・場所:海外FX業者の住所

・収入金額:MT4で出力したクローズドトレードP/L(Closed Trade P/L)を記入

・必要経費:(いつも経費の総合計からの割合で入力しています)

経費は細かく出せないので、いつも経費の総合計から、売上に対する割合で適当に入れています。

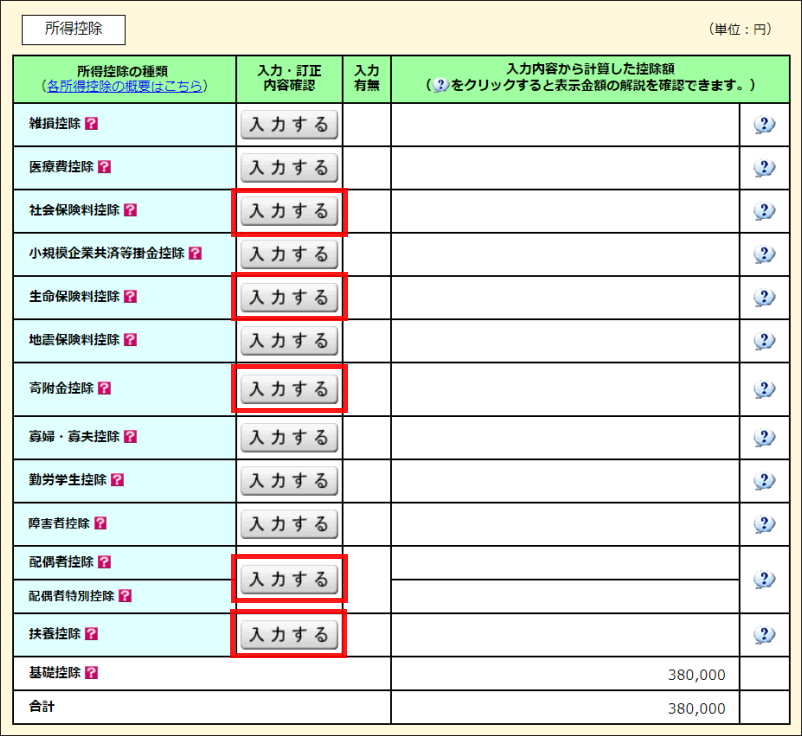

⑪控除を入力する

各種控除のあった項目を入力しましょう。

「ふるさと納税」をしている場合は寄付金控除の対象となるので、忘れずに入力しましょう。

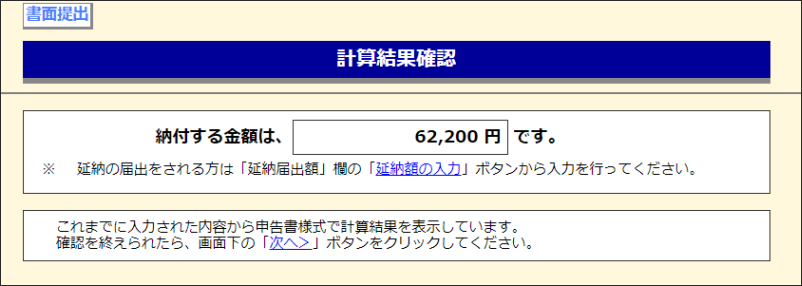

⑫納税金額を確認

全ての入力が終わると納税金額が自動的に算出されます。

念のため確認し、おかしければ入力内容を見直すようにしましょう。

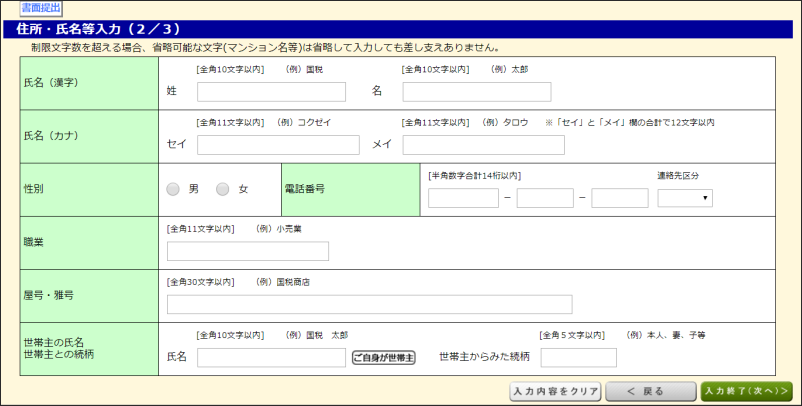

⑬氏名、職業などを入力

氏名や職業などを入力します。

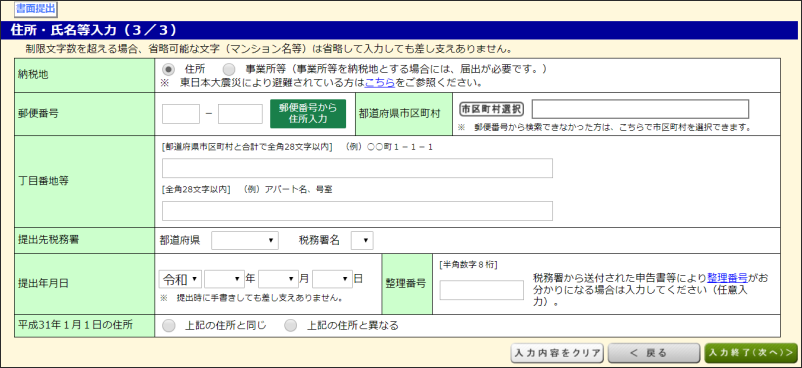

⑭住所などを入力

住所などを入力します。

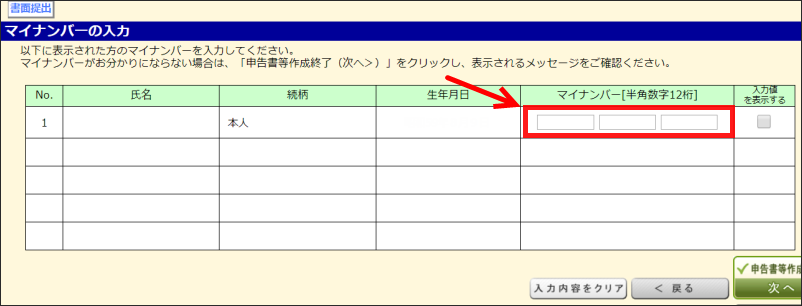

⑮マイナンバーを入力

マイナンバーを入力しましょう。

⑯「帳票表示・印刷」をクリック

「帳票表示・印刷」をクリックします。

基本的に全てチェックが入ったままでOKです。

そうすると、提出する確定申告書が出力されます。

これを印刷して提出しましょう。

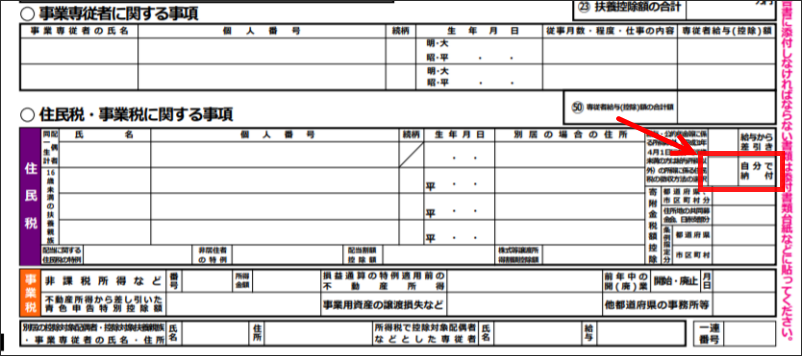

⑰会社にばれたくない人は「自分で納付」に丸を打つこと

海外FXのことを会社にばれたくない人は「自分で納付」い丸を打つことを忘れないようにしましょう。

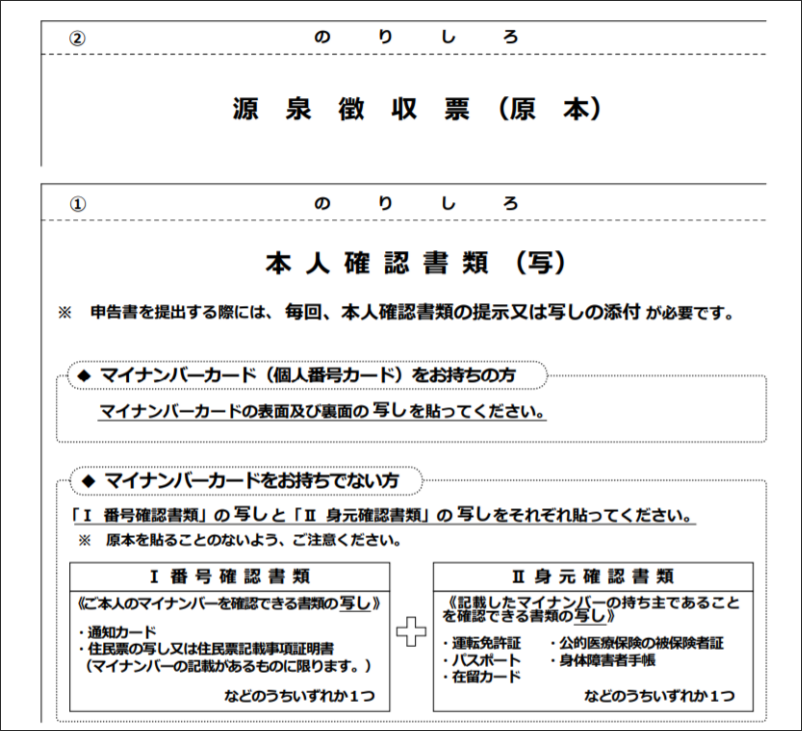

⑱必要書類を貼り付けて税務署へ送る(持ち込みOK)

最後に必要書類を貼り付けて、お近くの税務署へ郵送します。

税務署に直接持ち込んでもOKです。

3月15日までに忘れずに送るようにしましょう。

・申告書A(第一表・第二表)

・申告書B(第一表・第二表)

・その他の記載例はコチラ

海外FXの確定申告まとめ

海外FX確定申告の書き方と必要書類、経費をメインに紹介して来ました。

国税庁のホームページから入力すれば、2回目以降はデータを引き継げるためおすすめです。

マイナンバーの導入で、脱税はばれやすくなっているので、しっかりと申請するようにしましょう。

海外FXは累進課税のため、経費は最大限取るように努力すると良いです。

海外FXの税金の種類や税率、税金計算については別ページで紹介しているので参考にしてください。

海外FXと国内FXの税金の違い 税金の計算方法

【関連記事】

コメント