「兼業なんだけど、サラリーマンの給料との計算を教えてほしい」

「簡単に計算できるシュミレーションをしたい」

このような海外FXの税金計算について知りたい人向けに、税金計算方法とシュミレーションについて紹介して行きます。

海外FXの税金計算は国内FXの税金とは違って、少し複雑になります。

ここでは参考に、私の以前の収入を元に計算して行こうと思います。

海外FXの税金に詳しくない人は、コチラのページで海外FXの税金について紹介しています。

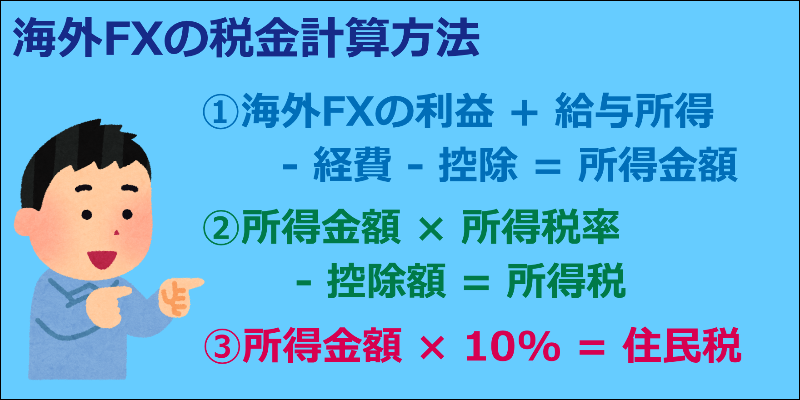

海外FXの税金計算方法

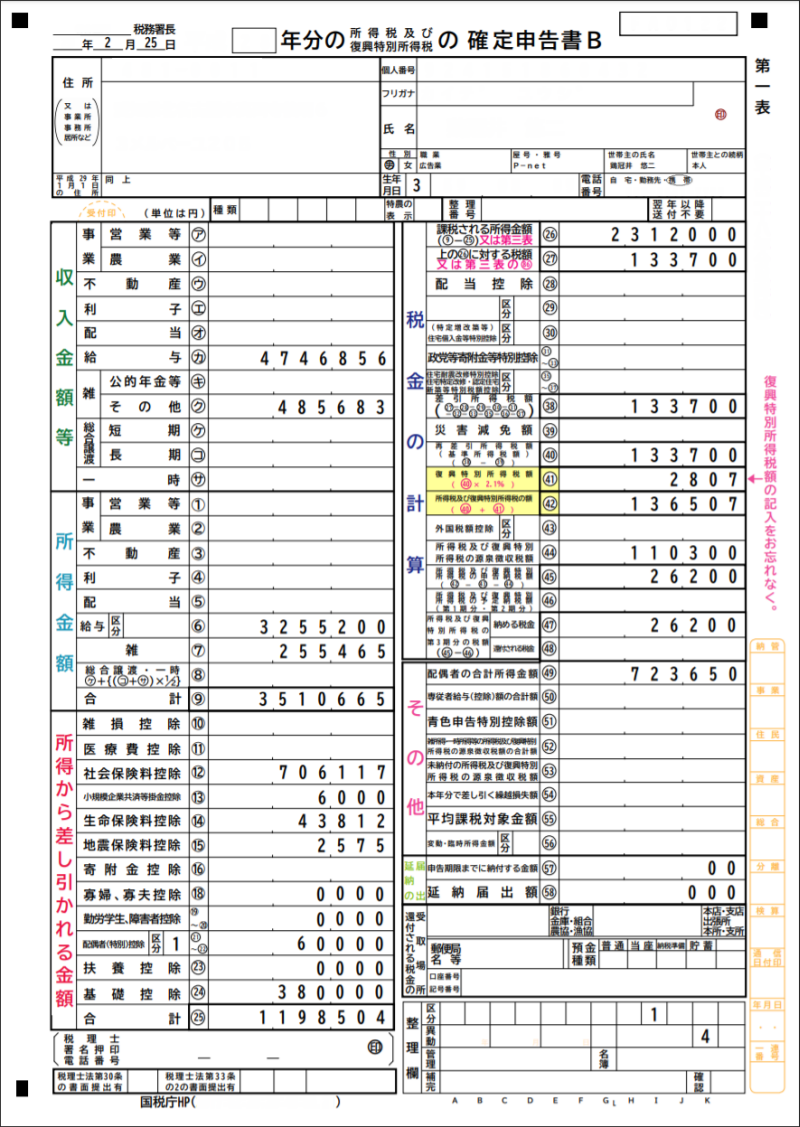

海外FXの税金計算方法を、以前の私の確定申告書と源泉徴収票を元に計算して行きたいと思います。

ざっとの計算方法は以下の通りです。

②所得金額 × 所得税率 – 控除額 = 所得税

③所得金額 × 10% = 住民税

これだけみても分かる人は少ないと思いますので、数年前の私の確定申告書を元に紹介します。

海外FXの税率(所得税)

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超~ | 45% | 4,796,000円 |

所得税は、所得金額によって税率が変わります。

海外FXの税率(住民税)

| 所得金額 | 税率 |

|---|---|

| 一律 | 10% |

住民税は所得金額に関係なく、基本的に10%となります。

一部例外で、神奈川県だけ県民税が0.025%高く、名古屋市の市民税は0.3%低い地域もありますが、基本的には10%統一です。

私の確定申告書と源泉徴収票

確定申告書

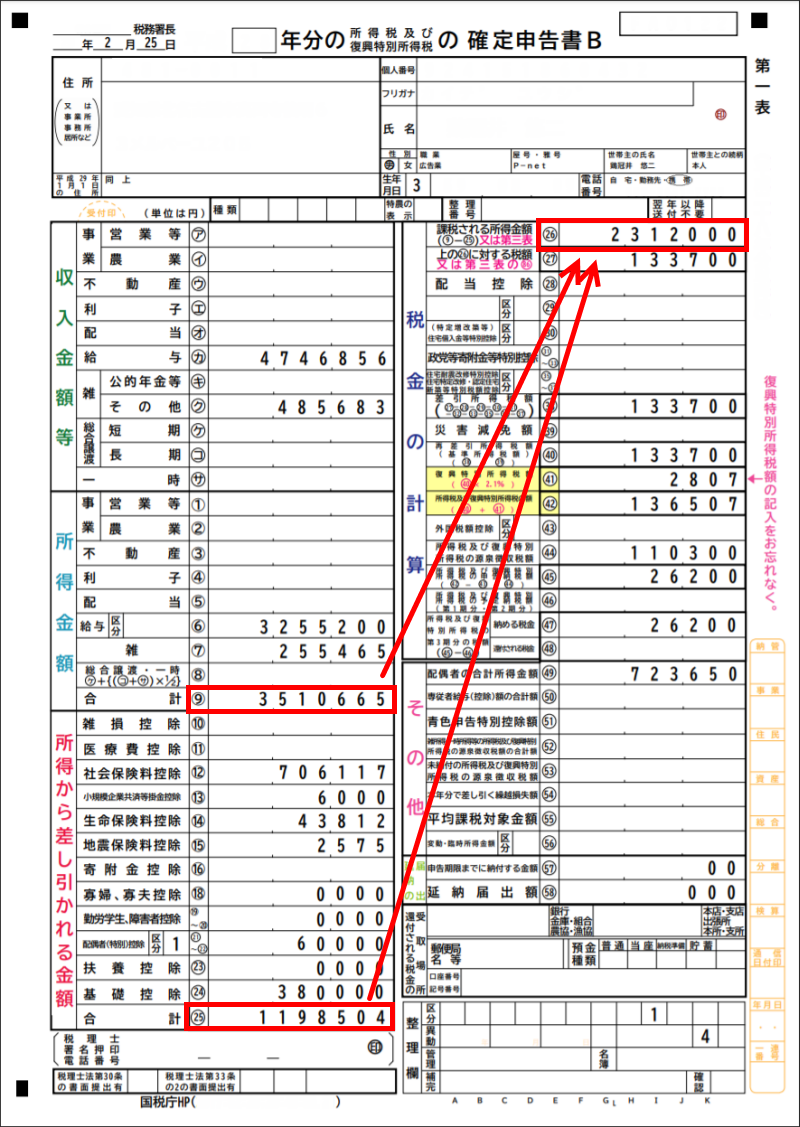

恥ずかしながらですが、これが私の数年前の確定申告書類です。

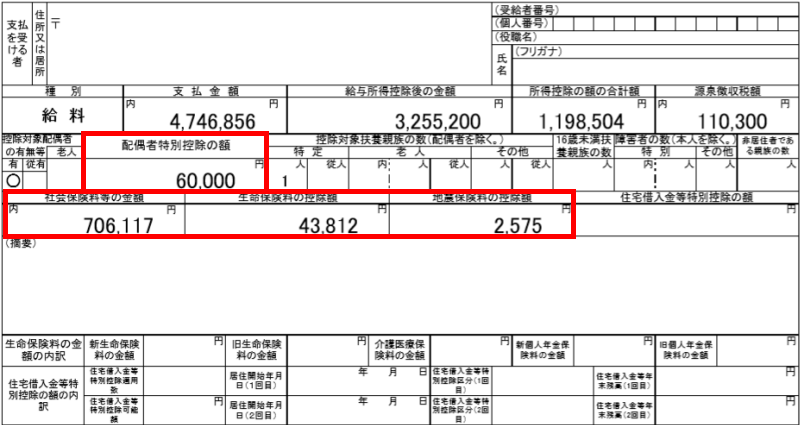

源泉徴収票は確定申告の際に、税務署に提出しているので、これを元に源泉徴収票を作成しました。

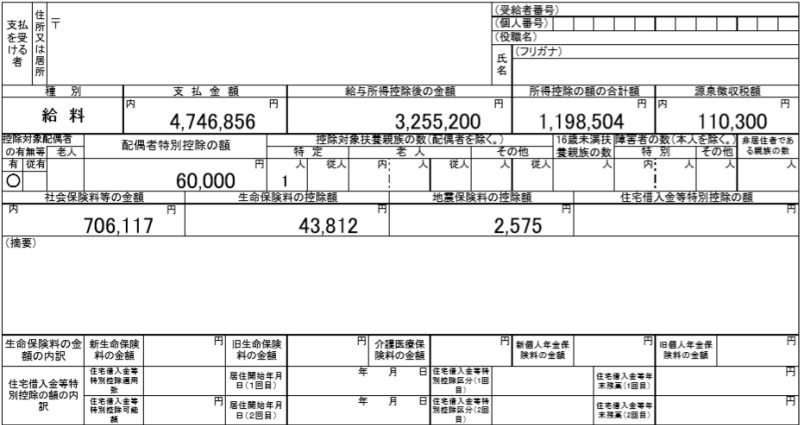

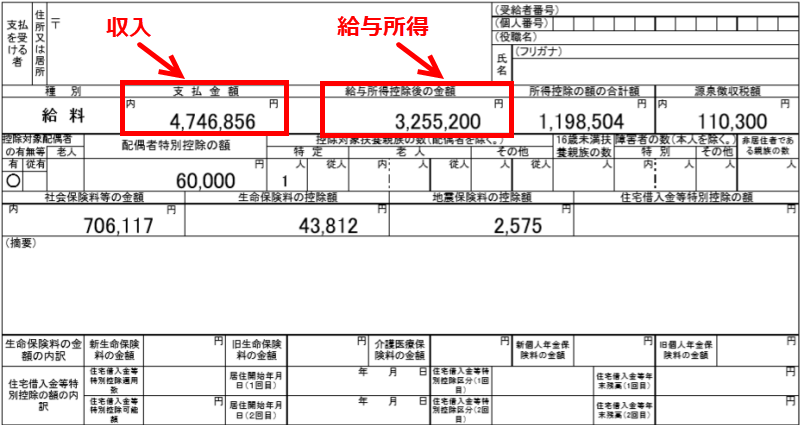

源泉徴収票

このページを見ている人は、サラリーマンの人も多いと思いますので、税金の計算は源泉徴収票を用意してください。

所得金額を計算

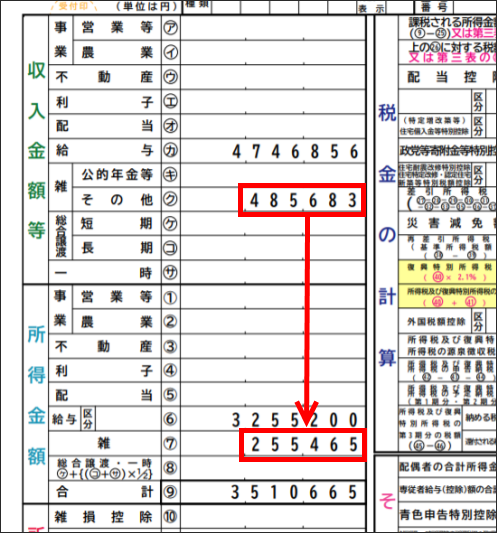

まずは海外FXやサラリーマンの給料を合わせた「利益」を計算して行きます。

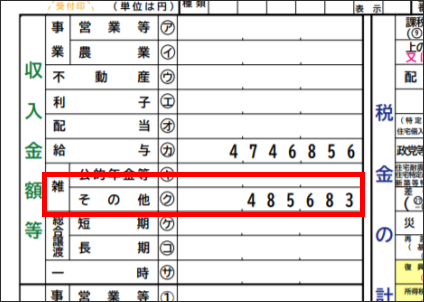

海外FXの利益

海外FXは雑所得のその他に分類されます。

基本的にトレードの利益から損失(スプレッドや取引手数料を含む)から計算します。

MT4を使っている人は年間取引報告書(年間損益計算書)から計算すると早いです。

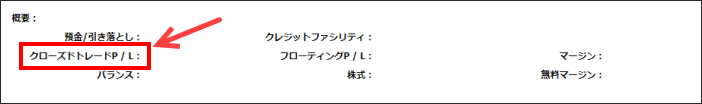

年間取引報告書の「クローズドトレードP/L」(Closed Trade P/L)が「海外FXの利益」となります。

手計算する人は、「海外FXの利益 – 損失」で計算しましょう。

基本的にトレードをすると、決済した時にスプレッドや取引手数料を引かれてから決済されるので、計算に含める必要はありません。

トレードの利益から損失を引いた合計金額が海外FXの利益となります。

サラリーマンの給料

兼業トレーダーさんは、サラリーマンの給料も計算に含めます。

海外FXの税金計算は、源泉徴収票の支払い金額ではなく「給与所得控除後の金額」を使います。

経費を引いて所得金額を計算

サラリーマンの給与所得は源泉徴収票の「給与所得控除後の金額」に書いてありますが、海外FXの所得金額は、「利益から経費を引いて計算」する必要があります。

海外FXのトレード利益とサラリーマンの給与所得控除後の金額が分かったら、経費を引いていきます。

- 海外FXトレードのためのパソコンやスマホ購入費(海外FXに使った割合で計算)

- パソコン、スマホの通信費(海外FXに使った割合で計算)

- EA購入費やVPSの月額費用

- 海外FXのための本や勉強会、セミナー費用

- 勉強会、セミナーの交通費

- 電気代(海外FXに使った割合で計算)

- 家賃(海外FXに使った割合で計算)

経費については、パソコンやスマホの購入費、通信費は税理士の見解によって異なりますが、基本的に使った割合で計算します。

トレードに費やす時間で計算することが多いですが、兼業の人はだいたい15%~20%くらいで計算しましょう。

EAやVPSの費用は100%経費になります。

海外FXのための本や勉強会、セミナー費用、交通費も100%経費になります。

電気代も按分(割合)ですが、兼業の人は15%~20%で計算することが多いです。

家賃も15%~20%を経費にすることが可能です。

これらを引くと、今回のケースだと48万5,683円の利益が、25万5,465円の所得金額になりました。

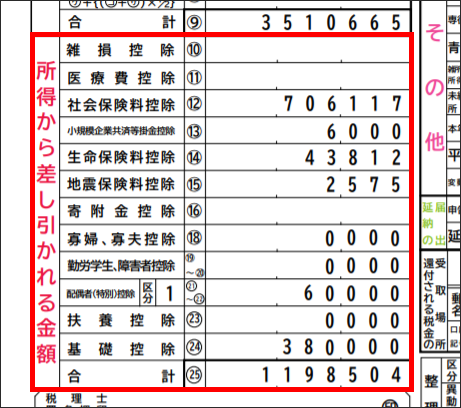

控除金額を引く

経費を引いた後は、各種控除を引いていきます。

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 配偶者控除

- 扶養控除

- 基礎控除

- 寄付金控除

サラリーマンの方は、会社にしっかり申請していれば、源泉徴収票に記載されています。

社会保険料控除

社会保険料は源泉徴収票に書いてありますが、計算方法は非常に複雑です。

ざっくり計算する人は、コチラの自動計算サイトが良いと思います。

個人事業主の方は「国民健康保険」と「国民年金」が各自治体や日本年金機構から送られてきますので、その書類を確認しましょう。

生命保険料控除・地震保険料控除

生命保険料控除、地震保険料控除も年末に各保険会社から控除証明書が送られてきます。

配偶者控除

配偶者控除は、「控除を受ける納税者本人の所得」と「配偶者の所得」によって控除金額が変わります。

| 配偶者の合計所得金額 | 控除を受ける納税者本人の合計所得金額 | ||

|---|---|---|---|

| 900万円以下 | 900万円超~950万円以下 | 950万円超~ | |

| 48万円超~95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超~100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超~105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超~110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超~115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超~120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超~125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超~130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超~133万円以下 | 3万円 | 2万円 | 1万円 |

今回の私の場合は、私の給与所得が900万円以下、配偶者の所得が125万円超~130万円以下だったので「6万円」となっています。

扶養控除

扶養している家族がいれば、扶養控除を受けることができます。

(扶養家族の年間給与収入103万円以下)

- 16歳以上の扶養親族は38万円

- 19歳以上23歳未満の扶養親族は63万円

- 70歳以上の扶養親族で別居の場合48万円、同居の場合58万円

16歳未満の子供は扶養控除の対象にはなりません。

基礎控除

所得金額2,400万円以下の人は一律48万円です。

(2019年までは38万円)

寄付金控除

ふるさと納税をやっている人は、寄付金控除の対象になります。

年収や家族構成によって複雑に変わるので、ここでは割愛します。

だいたいの目安は、給与所得の2%前後です。

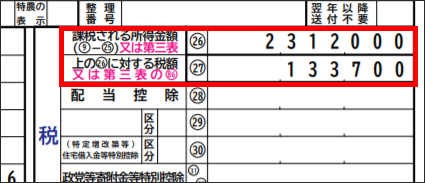

給与所得から控除を引いて計算

計算した給与所得の合計から、控除を引くと「課税される所得金額」が計算されます。

所得金額3,510,665円 – 控除額1,198,504円 = 2,312,200円

この2,312,200円に対して、上で説明した所得税と住民税の税率をかけて計算します。

所得税と住民税を計算

計算した「課税される所得金額」に、表の税率をかけて行きます。

海外FXの税率(所得税)

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超~ | 45% | 4,796,000円 |

海外FXの税率(住民税)

| 所得金額 | 税率 |

|---|---|

| 一律 | 10% |

今回の私のケースだと「課税される所得金額」が2,312,000円になり、所得税が133,700円となります。

2,312,000円 × 10%(195万円超~330万円以下) – 控除額97,500 = 133,700円

この13万3,700円は、サラリーマンの分も含まれるので、年間の給料で引かれた分との差額が海外FXでの所得税となります。

(所得税は、当年の支払いとなります)

2,312,000円 ×10% = 231,200円

住民税は一律10%になるので、この金額になります。

こちらもサラリーマンの場合は、翌年のの給料で引かれる分との差額が海外FXでの住民税となります。

(住民税は、翌年の支払いとなります)

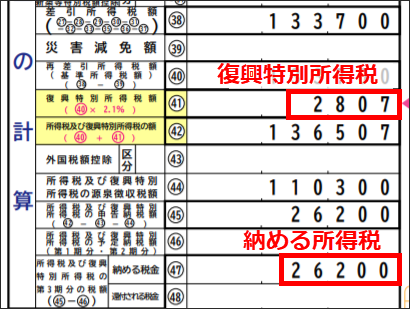

復興特別所得税

最後に細かい金額ですが、「復興特別所得税」が所得税額の2.1%かかります。

これは東日本大震災の復興のための税金で2037年までとなっています。

確定申告書類を国税庁で作ると、サラリーマンでの所得税以外に納める必要のある所得税が自動的に計算されます。

今回の場合は26,200円が海外FXでの所得税となります。

住民税は給料との割合で計算すると16,825円になります。

私のケースの所得と税金計算まとめ

| 所得金額 | 所得税 | 住民税 | |

|---|---|---|---|

| 給与所得 | 3,255,200円 | 110,300円 | 214,375円 |

| 海外FXの所得 | 255,465 | 26,200円 | 16,825円 |

| 合計 | 3,510,665円 | 136,500円 | 231,200 |

このような結果になりました。

海外FXはサラリーマンの給料も含めて年間の課税所得が430万円以上になると、国内FXよりも高くなります。

ただ、サラリーマンの場合は、パソコンやスマホの購入費や通信費、家賃などが按分で割合計算できるので、税金としては少しお得になります。

ぜひ参考にしてください。

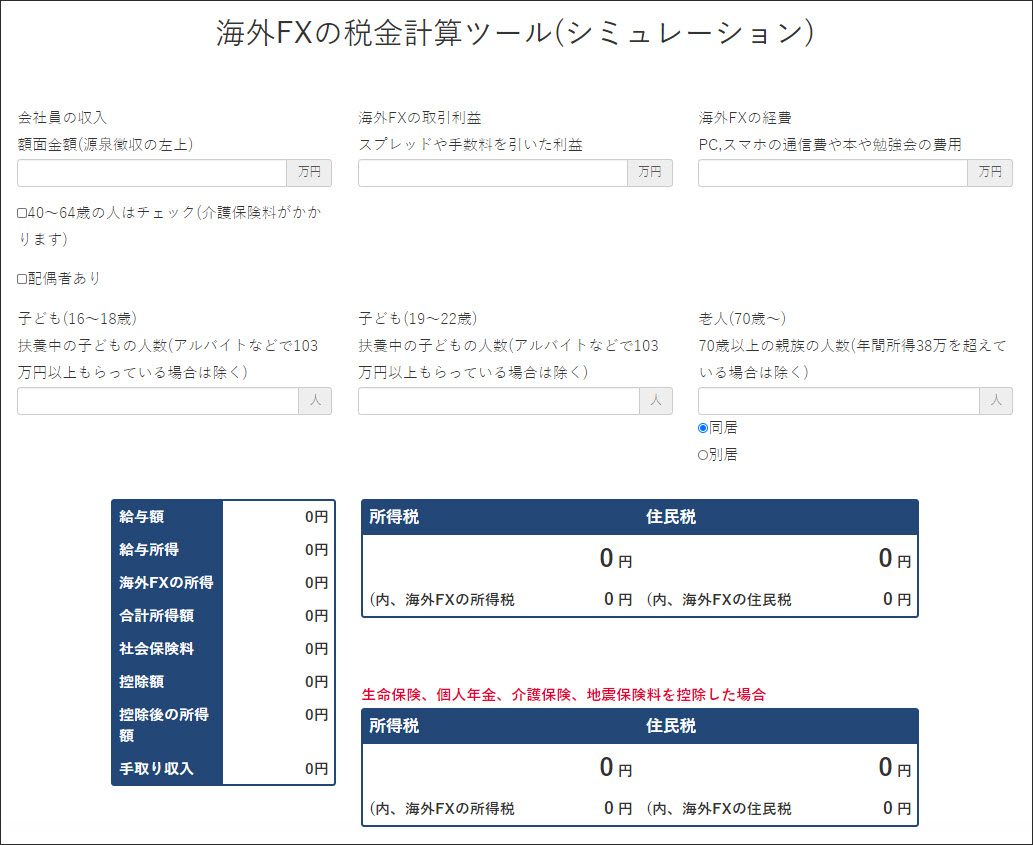

海外FXの税金計算 シュミレーション

海外FXの税金計算を簡単にシミュレーターで自動計算したい人は海外FXの税金計算ツールがおすすめです。

控除額は手入力せずに自動計算してくれるので、簡単にざっくりの税金計算したい時は良いと思います。

今回の私のケースを計算してみた

上で細かく計算した私のケースをシミュレーターで計算するとこのような結果となりました。

| 所得金額 | 所得税 | 住民税 | |

|---|---|---|---|

| 手計算 | 3,510,665円 | 136,500円 | 231,200円 |

| シミュレーター | 3,602,000円 | 146,000円 | 248,000円 |

| 保険料控除を入れた場合 | 3,602,000円 | 129,000円 | 236,000円 |

当時の税金と今の税金が少し控除額などが違うため、所得金額に差が出ています。

計算は多少の誤差はありますが、ざっくり計算するには便利なので、ぜひ使ってみてください。

海外FXの税金計算ツール(シミュレーション)

海外FXの税金計算まとめ

海外FXの税金計算について紹介して来ました。

計算方法だけを紹介すると分かりにくいと思ったので、実際の私のケースを元に税金計算を行いました。

細かく計算したい人は、私の例を参考にして海外FXの税金計算をしてみてください。

ざっくり計算したい人はシミュレーターを使って計算すると、ちょっと雑な結果になりますが、簡単に判断することができます。

コチラのページで海外FXの税金について紹介し、国内FXの税金との違いについて比較しています。

海外FX 利益の税金と税率・国内FXとの違い

【関連記事】